Grundlæggende statistik

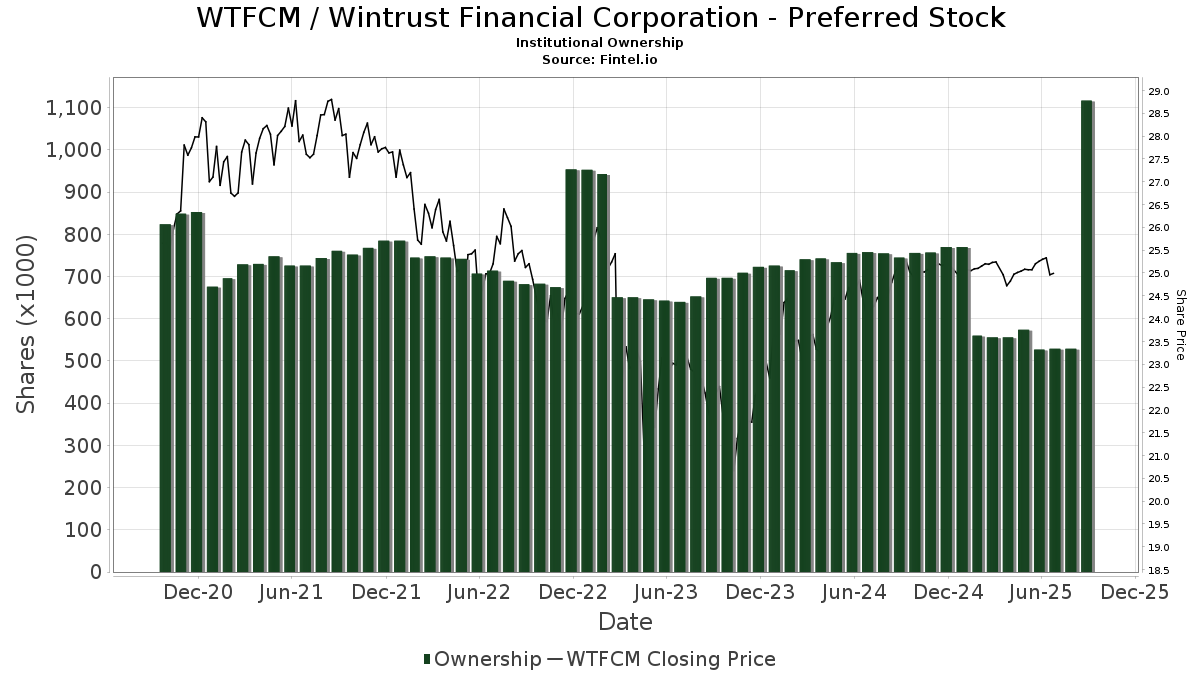

| Institutionelle ejere | 7 total, 7 long only, 0 short only, 0 long/short - change of 16,67% MRQ |

| Gennemsnitlig porteføljeallokering | 0.4432 % - change of 398,23% MRQ |

| Institutionelle aktier (lange) | 1.117.582 (ex 13D/G) - change of 0,59MM shares 111,91% MRQ |

| Institutionel værdi (lang) | $ 28.308 USD ($1000) |

Institutionelt ejerskab og aktionærer

Wintrust Financial Corporation - Preferred Stock (US:WTFCM) har 7 institutionelle ejere og aktionærer, der har indsendt 13D/G- eller 13F-formularer til Securities Exchange Commission (SEC). Disse institutioner har i alt 1,117,582 aktier. Største aktionærer omfatter RPHYX - RiverPark Short Term High Yield Fund Retail Class, PFF - iShares Preferred and Income Securities ETF, Iat Reinsurance Co Ltd., PFLD - AAM Low Duration Preferred and Income Securities ETF, VRP - Invesco Variable Rate Preferred ETF, GPRF - Goldman Sachs Access U.S. Preferred Stock and Hybrid Securities ETF, and FPFD - Fidelity Preferred Securities & Income ETF .

Wintrust Financial Corporation - Preferred Stock (NasdaqGS:WTFCM) institutionel ejerskabsstruktur viser aktuelle positioner i virksomheden efter institutioner og fonde, samt seneste ændringer i positionsstørrelse. Større aktionærer kan omfatte individuelle investorer, investeringsforeninger, hedgefonde eller institutioner. Skema 13D angiver, at investoren besidder (eller besidder) mere end 5 % af virksomheden og har til hensigt (eller har til hensigt at) aktivt at forfølge en ændring i forretningsstrategi. Skema 13G indikerer en passiv investering på over 5%.

The share price as of July 14, 2025 is 25,00 / share. Previously, on September 9, 2024, the share price was 25,10 / share. This represents a decline of 0,40% over that period.

Fondens stemningsscore

Fund Sentiment Score (fka Ownership Accumulation Score) finder de aktier, der bliver mest købt af fonde. Det er resultatet af en sofistikeret, multi-faktor kvantitativ model, der identificerer virksomheder med de højeste niveauer af institutionel akkumulering. Scoringsmodellen bruger en kombination af den samlede stigning i oplyste ejere, ændringerne i porteføljeallokeringer i disse ejere og andre målinger. Tallet går fra 0 til 100, hvor højere tal indikerer et højere niveau af akkumulering for sine jævnaldrende, og 50 er gennemsnittet.

Opdateringsfrekvens: Dagligt

Se Ownership Explorer, som giver en liste over højest rangerende virksomheder.

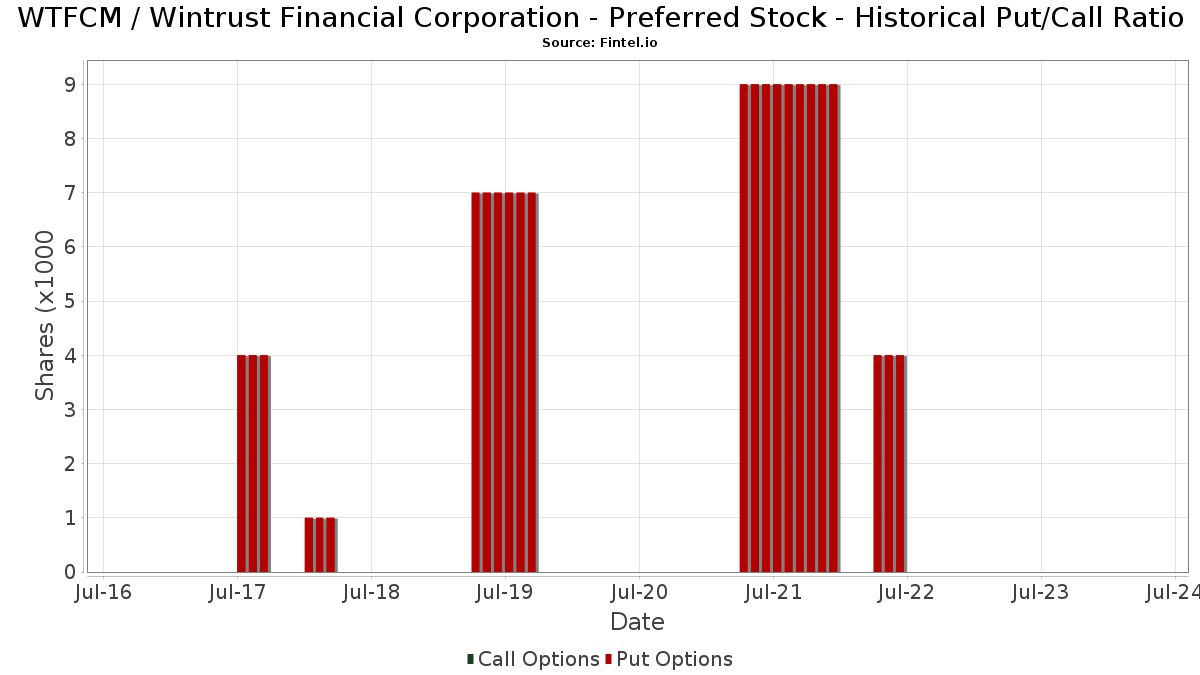

Institutionel Put/Call-forhold

Ud over at indberette standardaktie- og gældsudstedelser skal institutter med mere end 100 mill. aktiver under forvaltning også oplyse deres put- og call-optionsbeholdninger. Da salgsoptioner generelt indikerer negativ stemning, og købsoptioner indikerer positiv stemning, kan vi få en fornemmelse af den overordnede institutionelle stemning ved at plotte forholdet mellem put og kald. Diagrammet til højre viser det historiske put/call-forhold for dette instrument.

Brug af Put/Call Ratio som en indikator for investorernes stemning overvinder en af de vigtigste mangler ved at bruge totalt institutionelt ejerskab, som er, at en betydelig mængde af aktiver under forvaltning investeres passivt for at spore indekser. Passivt forvaltede fonde køber typisk ikke optioner, så indikatoren for put/call-forholdet følger mere nøje følelsen af aktivt forvaltede fonde.

13F og NPORT arkivering

Detaljer om 13F-arkivering er gratis. Detaljer om NP-ansøgninger kræver et premium-medlemskab. Grønne rækker angiver nye positioner. Røde rækker angiver lukkede positioner. Klik på linket ikon for at se den fulde transaktionshistorik.

Opgrader

for at låse premium-data op og eksportere til Excel ![]() .

.